财联社(上海,编辑 潇湘)讯,面对可能直逼 7 关口的 CPI 数据,华尔街怕不怕?周四金融市场的走势似乎表明,美国交易员们有些 " 心慌慌 " ……

美国三大股指周四普遍收低,投资者在连续三天上涨后选择获利了结,并将注意力转向了即将公布的通胀数据。与此同时,当天进行的 30 年期美债收益率需求低迷,不少业内人士也将之归因于对周五 CPI 数据持续高企的担忧情绪。

即将于北京时间今晚 21:30 出炉的美国 11 月 CPI 数据,将是美联储下周议息会议召开前的最后一份重磅经济指标,因而重要性自然不言而喻。而目前,市场普遍预期 11 月 CPI 同比涨幅或将进一步攀升至 6.8%,这将是自上世纪 80 年代初里根总统任期以来最高的美国通胀率。

一旦 CPI 真的如市场预期的那样 " 爆表 ",乃至迈入 "7 时代 ",围绕美联储加速 TAPER 和提前加息的预期,很可能将被进一步引爆……可以预见,对于那些已经在过去两周先后经历了两个 " 黑色星期五 " 的全球市场交易员而言,今晚极有可能将面临又一个难眠的 " 动荡之夜 "!

重磅通胀数据发布前 华尔街交易员纷纷 " 落袋为安 "

本周前三天,随着人们对最新的奥密克戎变种的担忧减轻,纳斯达克指数上涨了 4.7%,标普 500 指数上涨了 3.6%,道琼斯工业指数上涨了 3.4%。但在周四,市场的风险偏好情绪开始再度 " 转冷 ",虽然道指当天收盘还能堪堪持平,但标普 500 指数和纳指的跌幅较为明显,尤其是那些对美联储利率变动尤为敏感的科技股……

在美国 11 月消费者物价指数数据将于周五公布之前,投资者的获利了结情绪似乎非常浓烈:标普 500 指数周四收盘下跌 0.72%,纳指跌幅则达到了 1.71%。

美国银行首席市场策略师 Joe Quinlan 分析称," 在连续三天的上涨后,投资者可能正在获利了解,暂停买入。在周五的 CPI 数据公布前,预计仍会出现一些避险交易,如果数据比预期要高,就会真正让人们关注下周美联储的货币政策会议,美联储将承受更大的加快缩减购债规模的压力。"

Bright Trading LLC 市场结构主管 Dennis Dick 则表示," 尽管美股本周早些时候反弹了不少,但仍有不少人感到紧张不安,我们的确看到了有关奥密克戎的释然性大涨,但潜在的问题仍然存在,那就是美联储正在撤走刺激。"

隔夜与美股一样呈现浓厚观望情绪的,还有美债市场。

与之前长达逾一周时间的大起大落行情形成鲜明对比的是,周四各周期美债收益率似乎陷入了 " 暴风雨前的宁静 " 之中,尾盘的涨跌变动几乎都在 2 个基点以内。其中,2 年期美债收益率涨 1.02 个基点报 0.702%,5 年期美债收益率跌 0.57 个基点报 1.274%,10 年期美债收益率跌 2.05 个基点报 1.505%,30 年期美债收益率跌 1.66 个基点报 1.879%。

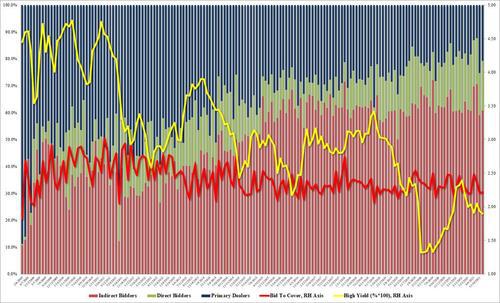

当天债市最受瞩目的焦点是 30 年期美债标售的低迷。此次标售的得标收益率为 1.895%,比纽约时间下午 1 点竞标截止期前的预售收益率高出了逾 3 个基点,投标倍数则为 2.22,低于平均水平,这表明交易商高估了需求。许多业内人士猜测,30 年美债标售的 " 遇冷 ",很大程度上可能便是基于对周五通胀数据 " 爆表 " 的担忧。

今晚美国 CPI 前瞻:通胀真可能直逼 7 关口?

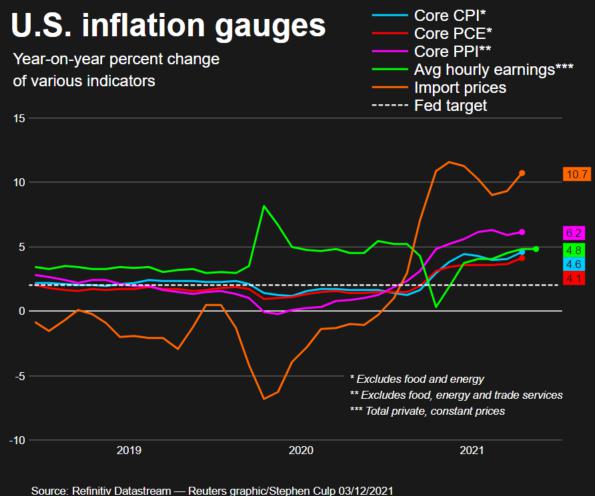

从市场预期看,眼下华尔街之所以对今晚将出炉的 11 月 CPI 数据保持高度谨慎,显然并非无的放矢。目前市场预计 11 月美国 CPI 很可能较上年同期飙升 6.8%,高于 10 月份的 6.2%。这将是自上世纪 80 年代初美联储积极抗击通胀螺旋式上升以来的最大涨幅,或许也将是许多美国人有生以来从未遇到的最高通胀。

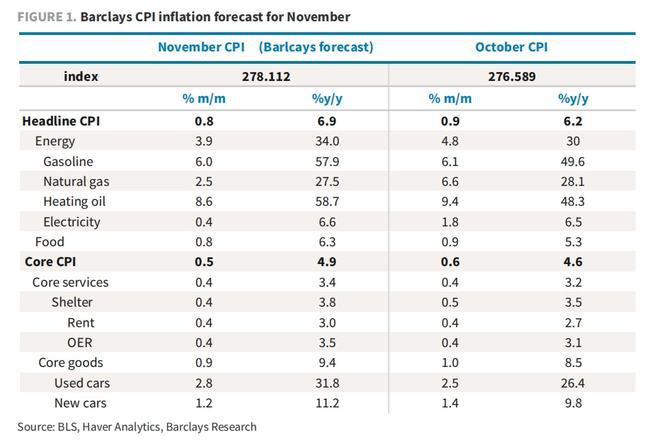

投行巴克莱本周早些时候预计,美国 11 月 CPI 可能将同比上涨 6.9%,环比上涨 0.8%;核心 CPI 则可能同比上涨 4.9%,环比上涨 0.5%。

细分来看,巴克莱预计美国能源价格的强劲上涨,料将在 11 月的 CPI 报告中进一步得到体现,11 月能源价格指数有望上涨 3.9%。此外,食品通胀也料将依然强劲。该行预计 11 月美国食品通胀将以同比 6.2%、环比 0.8% 的步伐继续上涨。

耐用品则可能再次成为 11 月核心商品通胀上涨的主要驱动因素,巴克莱预计新车和二手车价格都有望在上月强劲上涨。其中,二手车价格在 11 月可能同比上涨 31.8%,新车价格同比上涨 11.2%。巴克莱认为,最近新车和二手车价格的反弹或许与飓风 " 艾达 " 后的换车需求激增有关。

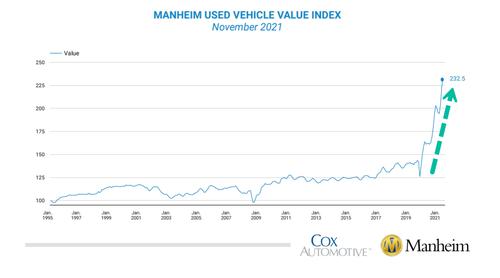

行业机构曼海姆 ( Manheim ) 编制的二手车批发指数则显示,11 月份二手车价格环比上涨了 3.9%。这使得曼海姆二手车价值指数在当月达到了创历史新高的 232.5,同比增长 43.5%。

事实上,11 月通常代表着美国传统年底假日购物季的开始,而近期一系列披露的网络零售数据已经显示出了物价加速上涨的苗头。软件公司 AdobeInc 的统计显示,美国 11 月份网上零售价格同比上涨了 3.5%,创下了该公司自 2014 年开始跟踪数字经济以来的最大涨幅。

上月在 Adobe 追踪的 18 个类别中,有 11 个类别的商品价格上涨,其中服装、鲜花和家装工具涨幅居首。这一变动为连续第 18 个月走高,堪称美国整体通胀水平的缩影。电商曾经是折扣平台,在假日季尤为如此,但在经济从疫情之中复苏的当下却反而成为了通胀进一步上涨的标志。

又一个 " 动荡星期五 ":机构建议投资者做好对冲

目前,在今晚的美国 11 月 CPI 数据出炉前,一些业内人士已建议投资者提前做好对冲,尤其是考虑到此前美国金融市场已经接连经历了两个动荡的 " 黑色星期五 "。同时,在下周欧美英三大央行同周召开议息会议的 " 超级央行周 " 到来前,许多机构交易员也可能在周末前提前调整仓位。

全球最大资产管理公司贝莱德 iShares 的美国投资策略主管 Gargi Chaudhuri 就表示,眼下或许是时候对冲美国的通胀问题了。他预计周五的通胀数据将超过华尔街的预期。" 我们可能会得到比市场定价略强一些的数据。市场中的部分商品门类以及服务领域会更强劲,例如住房通胀,"Chaudhuri 称。

Chaudhuri 表示,尽管她预计 2022 年晚些时候通胀料将放缓,但商品和服务价格料将保持在疫情前水平之上。为了保护自己,投资者应该关注那些能够抵御通胀侵蚀回报的资产,例如能够转嫁价格上涨的公司的股票。

" 在债券市场上,我们的预期是收益率将走高,把你的配置转移到通胀挂钩债券可能是合理的。真实资产也将提供良好的通胀对冲,包括基础设施投资、房地产投资信托基金和一篮子多元化大宗商品。"Chaudhuri 补充称。

此外,Infrastructure Capital Management 创始人兼首席执行官 Jay Hatfield 在谈到通胀数据时也预计," 对长债而言,如果通胀形势继续恶化,实际上可能会让收益率曲线进一步趋陡,长债收益率可能会大涨。"

无论如何,今晚的 CPI 数据都可能成为美联储官员下周利率决议时的重要参考。利率期货市场本周早些时候的数据显示,交易员甚至已开始预期美联储可能在明年 6 月前就采取加息行动,5 月加息的几率也一度接近 80%。

纽约 AmeriVet Securities 利率主管 Gregory Faranello 指出,11 月 CPI 数据其实 " 不必更大 ",就能让美联储加快 taper 步伐,并让投资者感到紧张。目前没有迹象表明通胀数据会在短期内显著下降。

期货开户扫描二维码

本文链接https://fy.hncmsqtjzx.com/qhxy/2426.html

返佣网

返佣网