受内陆电厂、化工冶金等行业主动补库,叠加印尼出口禁令带来的影响,产地煤价持续攀升,贸易商发运倒挂明显,港口和集运站库存偏低;但鄂尔多斯煤炭日产量近期维持约280万吨的高位,终端库存已至高位,后续日耗将季节性走低,煤价的上涨可能触发政策风险,煤价上涨空间或有限。

供给方面:(1)1月份以来,鄂尔多斯地区煤炭日均产量达276万吨/日,环比12月下旬增长8.8%。(2) 国务院总理李克强1月19日主持召开国务院常务会议,部署进一步加强下一阶段特别是春节期间煤电油气运保障和市场保供。(3)广西产能最大煤矿-东怀煤矿一号井产能核增通过验收安徽部分矿井竣工投产,增加产能30万吨/年。(4)山西2022年煤炭中长期合同签订量再创新高。(5)国资委:2021年中央煤炭企业产量首次突破10亿吨。截至去年底中央发电企业电煤库存量达到9569万吨。(6)大秦线12月完成运量3957万吨,全年完成42103万吨。

进口方面:(1)部分印尼煤企恢复出口,但主供日韩,我国1月进口煤预计减少1200-1500万吨。(2)2021年蒙古国煤炭产量同比降29.65%,蒙古疫情形势再度严峻,短期通关仍将维持低位(3)印度煤炭公司承诺保障国内用煤需求,弥补用煤缺口。

下游方面:(1)为保障冬奥会,北京周边重点电厂需提高库存至可用天数30天以上。(2)印尼出口禁令致使国内煤炭短期需求增加。(3)2021年12月,重庆市市主力火电厂购煤359.67万吨,同比增长128.11%。(4)白鹤滩水电站1600万千瓦水轮发电机组转子全部吊装完成。

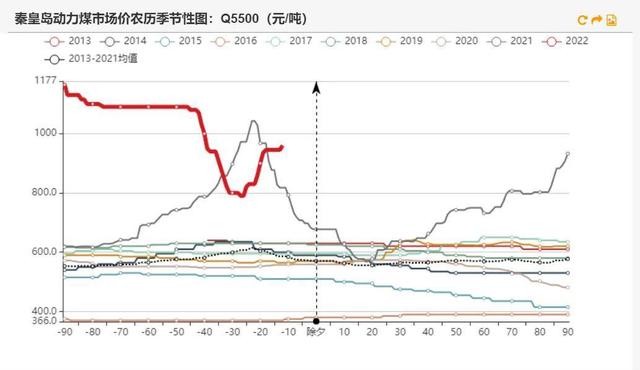

受需求刺激价格上涨

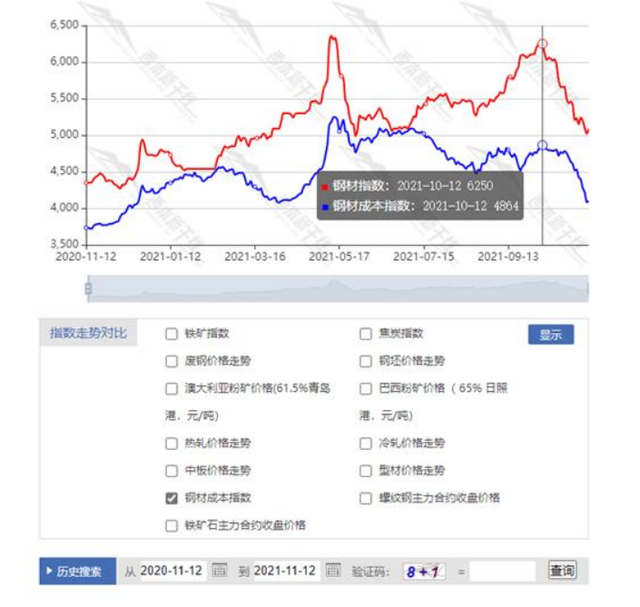

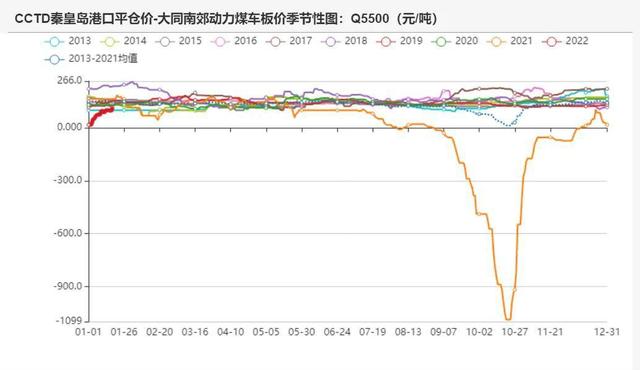

动力煤现货平仓价

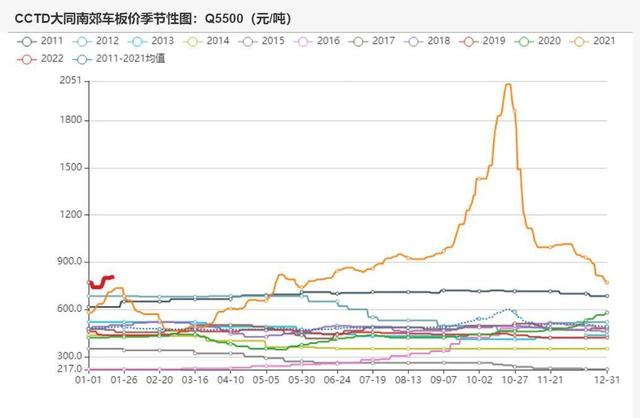

港口方面,产地煤价持续上涨,到港成本攀升,市场货源紧张,看涨情绪升温,贸易商报价大幅上涨,下游需求仍存,刚需采购持续,部分高价成交。

数据来源:CCTD、天风期货

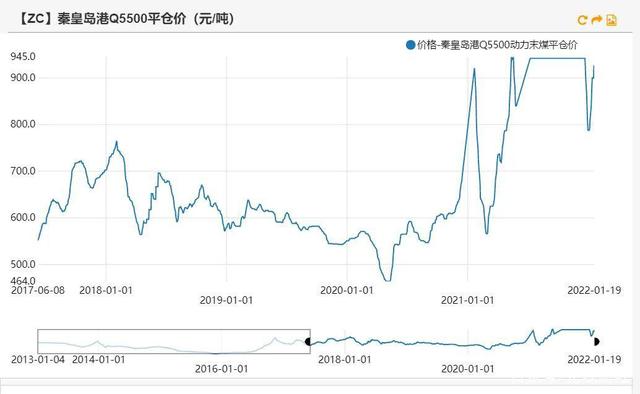

动力煤现货市场价

数据来源:WIND、CCTD、天风期货

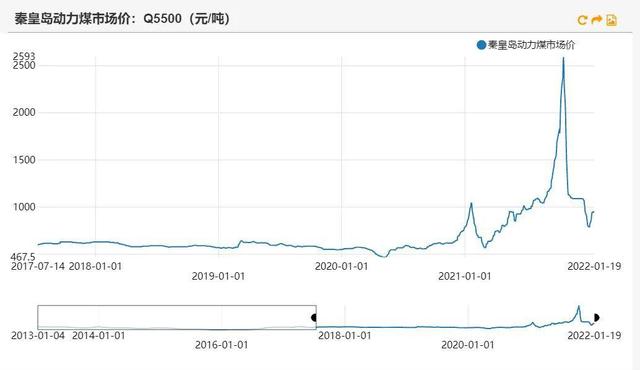

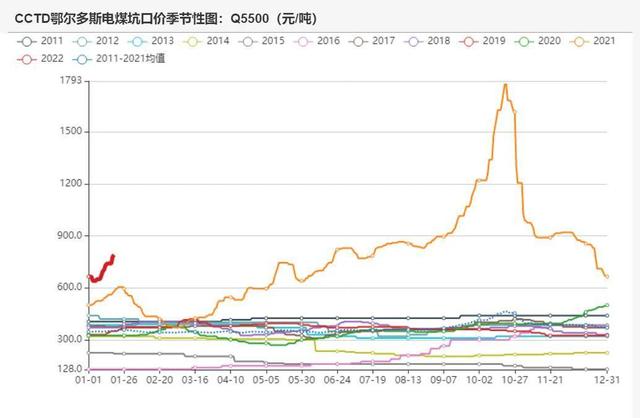

动力煤产地价格

榆林地区在产煤矿整体销售情况较好,多数煤矿即产即销,场地存煤较少,区域内煤价上调20-70元/吨左右;鄂尔多斯地区在产煤矿整体出货顺畅,煤炭公路日销量维持在198万吨左右高位水平,煤价稳中有涨。

数据来源:CCTD、天风期货

动力煤进口煤到岸价

数据来源:CCTD、天风期货

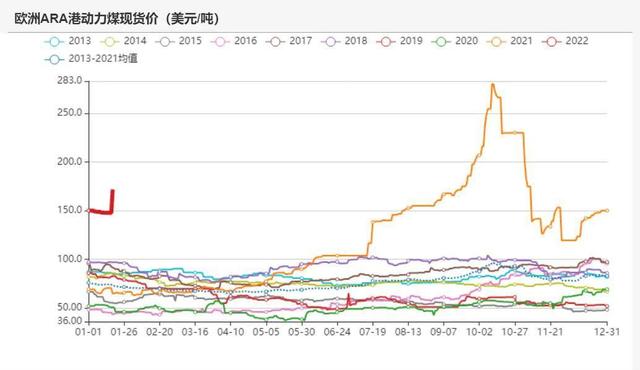

动力煤国际港口价格

受印尼禁令影响,国际市场供应端持续收缩,国际动力煤价格仍然以涨为主。

数据来源:CCTD、天风期货

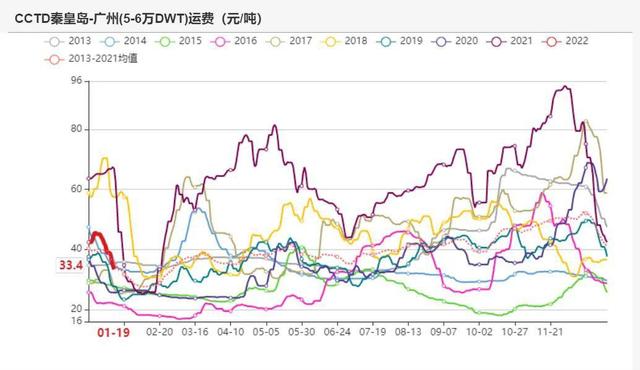

沿海动力煤运价

沿海煤炭运价再次进入下跌通道,已有上下游企业在本周就开始放假,后期随着春节的逼近,停工、停产放假的企业将逐渐增多,工业用电需求将逐渐减弱,终端派船北上积极性较低,沿海运价预计将继续承压运行。

数据来源:CCTD、天风期货

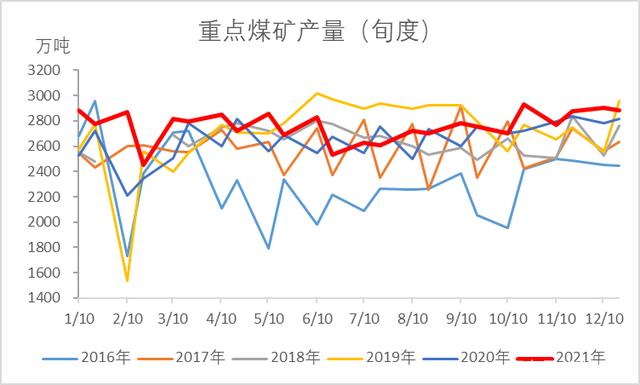

产量维持高位

近期保供政策

数据来源:CCTD、发改委、天风期货

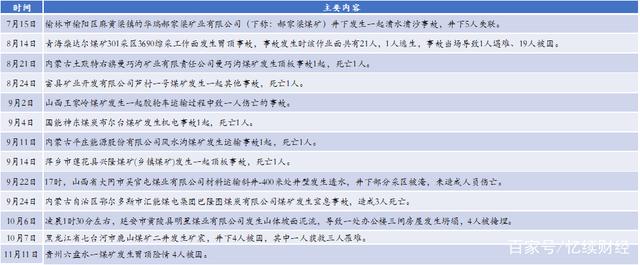

煤矿事故统计

数据来源:

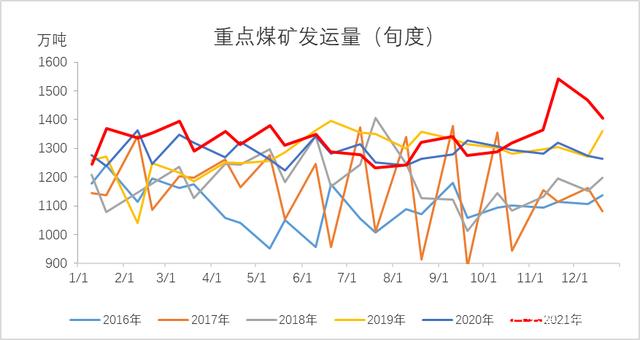

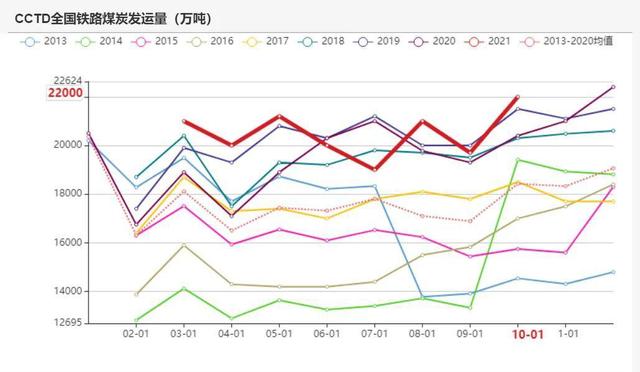

煤炭发运量

大秦铁路日前发布的公告显示,2021年12月,公司核心经营资产大秦线完成货物运输量3957万吨,同比增长4.32%,增幅较上月扩大3.34个百分点。环比来看,较2021年11月份增加141万吨,增长3.69%。12月份日均运量127.65万吨,较11月份的127.20万吨增加0.45万吨,日均开行重车83.5列。

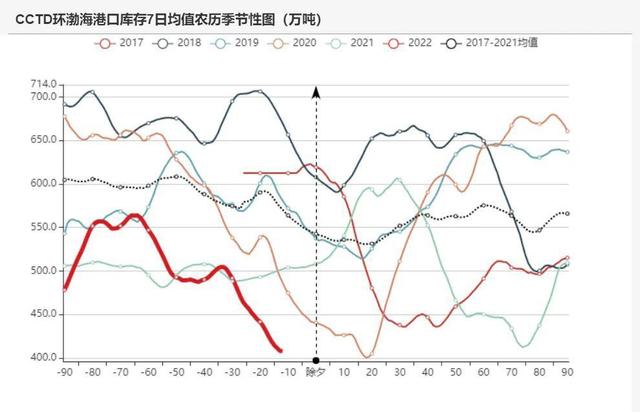

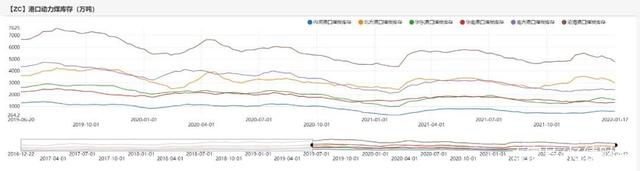

产地价格持续上涨之下,带动发运倒挂显现更加凸显,在下游采购积极性不高的情况下,煤矿和贸易商发往港口的资源有限;同时内陆电厂、尤其是华北地区的电厂,在冬奥之前库存提升至30天以上的要求之下,补库需求强劲,导致港口存煤下降,长时间以来一直存在的港口存煤结构问题愈加明显,5500大卡可售现货几乎没有,助力价格上涨。

数据来源:CCTD、天风期货

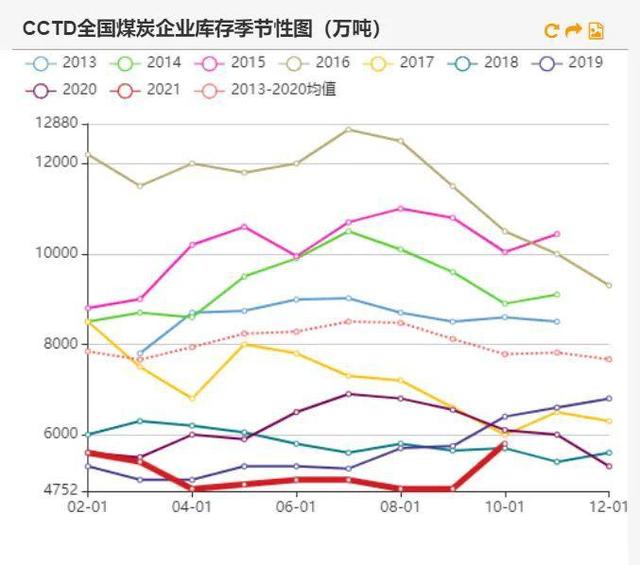

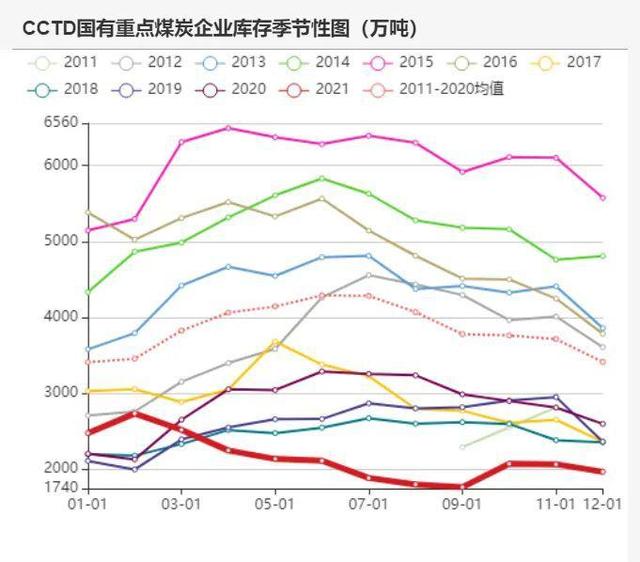

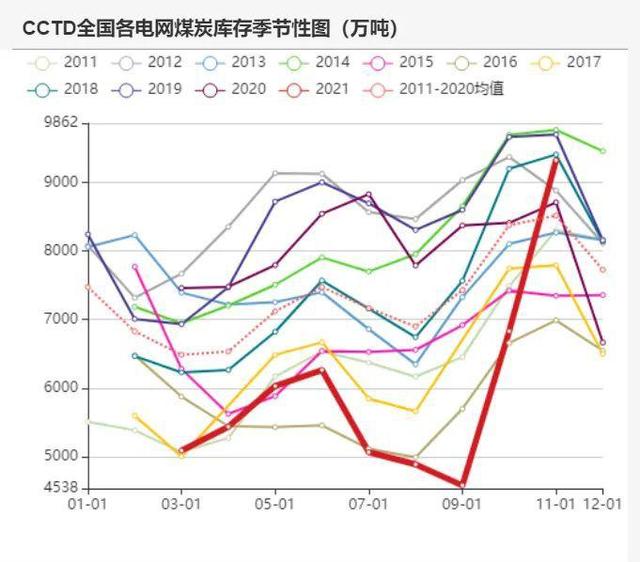

动力煤库存

数据来源:CCTD、天风期货

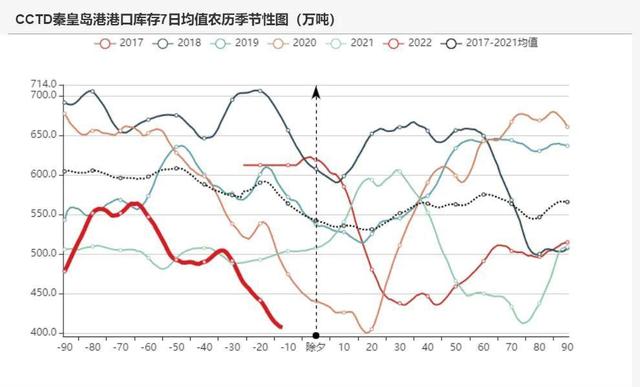

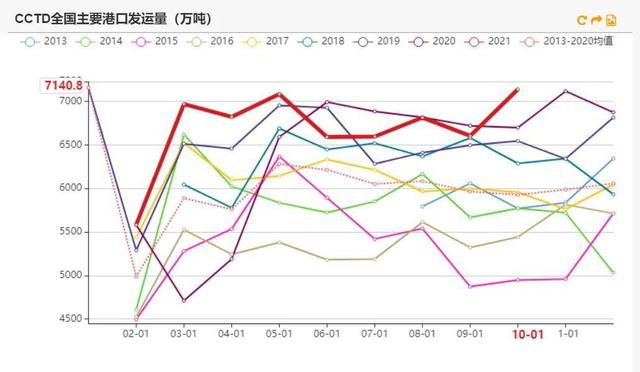

港口库存

中国煤炭资源网数据显示,截至1月19日,北方港煤炭库存总量为1579.5万吨,较月初减少426.4万吨,较上月同期减少469.9万吨,仅比处于历史低位的去年同期增加80万吨。

数据来源:CCTD、天风期货

下游库存

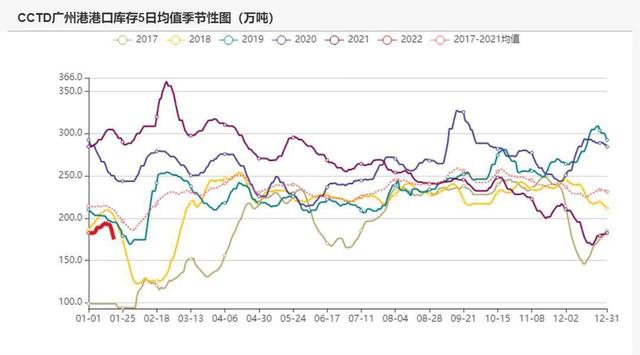

终端日耗维持高位,沿海八省库存从高位开始下降,但与往年相比仍较高。

数据来源:CCTD、天风期货

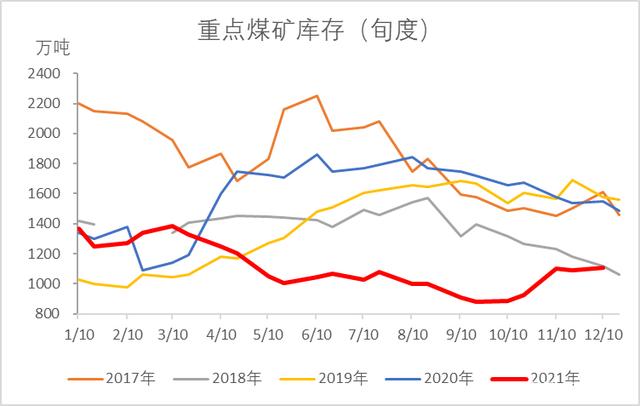

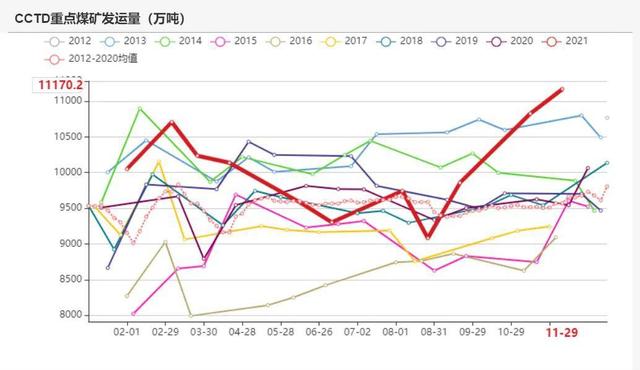

重点煤矿数据

数据来源:CCTD、天风期货

数据来源:CCTD、天风期货

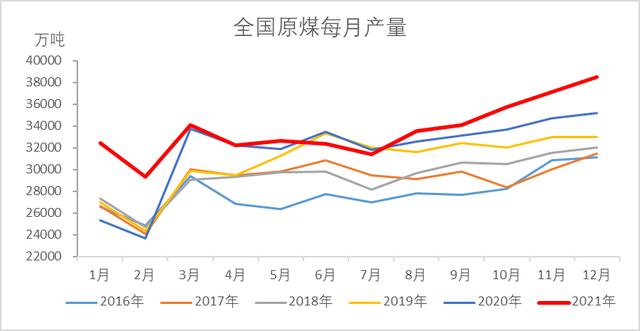

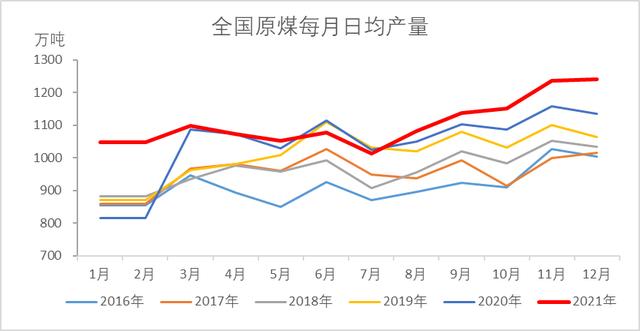

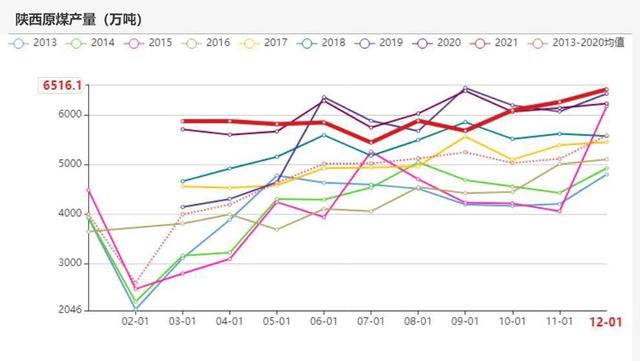

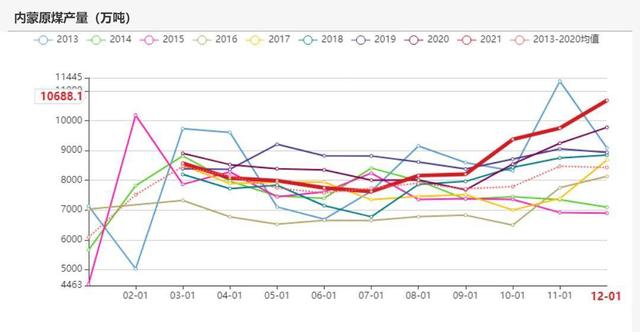

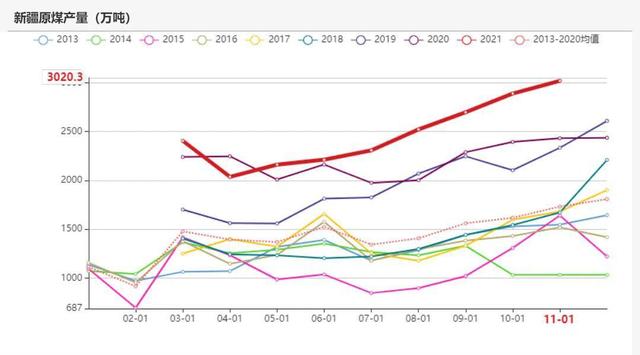

动力煤产量

国务院总理李克强1月19日主持召开国务院常务会议,部署进一步加强下一阶段特别是春节期间煤电油气运保障和市场保供。要求发挥好煤电油气运部际协调机制作用,压实能源保供地方政府属地责任和企业主体责任,保持煤炭正常生产,优先保障发电供热用煤运输。支持煤电企业应发尽发,多渠道提升新能源发电出力,用好跨省跨区输电通道加强余缺互济。推动油气田安全满负荷生产,努力保证油气供应,加强对北方资源偏紧地区冬季供暖用能保障。

到去年底,中央企业有42个煤矿列入应急保供名单,预计核增产能9410万吨/年。四季度,煤炭日均产能达到了295万吨,比前三季度增长17%以上,2021年中央煤炭企业产量首次突破10亿吨。

数据来源:统计局、全国煤炭运销协会、天风期货

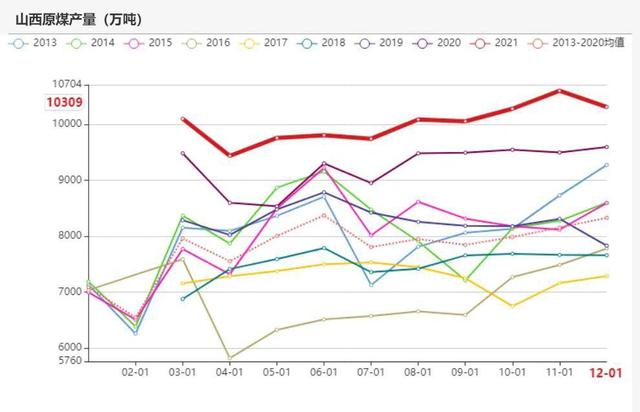

动力煤主产地数据

榆林地区多家煤矿将陆续放假,区域内煤炭供应有所缩减,而下游终端客户年终采购积极,矿上排队车辆仍较多,部分矿煤价小幅上调10-50元/吨左右,但在国家层面保供号召下,国家能源集团等大型煤企大概率将在春节、冬奥会前后保持稳定生产,国内煤炭供应总体仍有保障。

山西省2022年煤炭中长期合同签订量正式出炉。2022年度共有煤炭、电力、钢铁、建材、化工等338家煤炭产业链供需企业签订了2022年度煤炭购销合同,累计合同签订量达10.89亿吨,同比增加1.05亿吨。特别是公路煤炭合同,合同签订量达1.80亿吨,同比增加7751万吨。

1月份以来,鄂尔多斯地区煤炭日均产量达276万吨/日,环比12月下旬增长8.8%,其中,单日最高值达293万吨;1月9日当周,晋陕蒙442家煤矿产量回升至2855万吨,环比上周增长4.6%。

截止1月18日,区域内煤矿开工率为75%,处于较高位置,周环比持平,同时,区域内煤炭公路日销量维持在180万吨左右,煤价以稳为主。

数据来源:统计局、天风期货

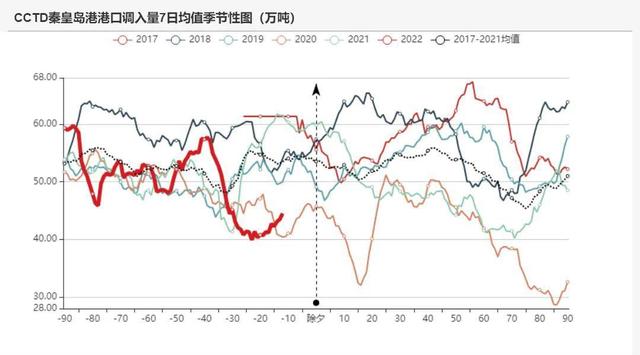

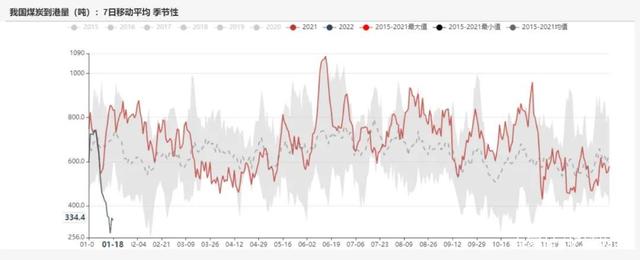

动力煤到港量

数据来源:Reuters、海关总署、天风期货

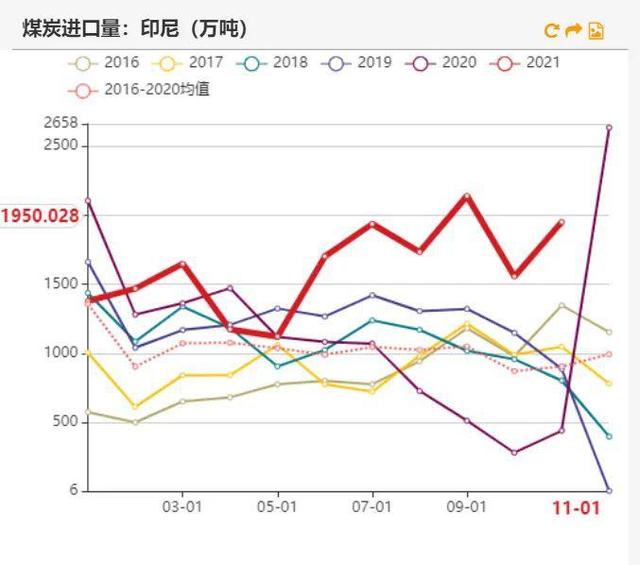

印尼煤到港量

进口煤方面,由于日韩政府施压,印尼煤炭出口港滞留船只基本优先发往日韩,供应中国的量暂时没有增加,当前市场不确定因素仍然存在,国内终端和贸易商延续观望心态。

海关总署、天风期货

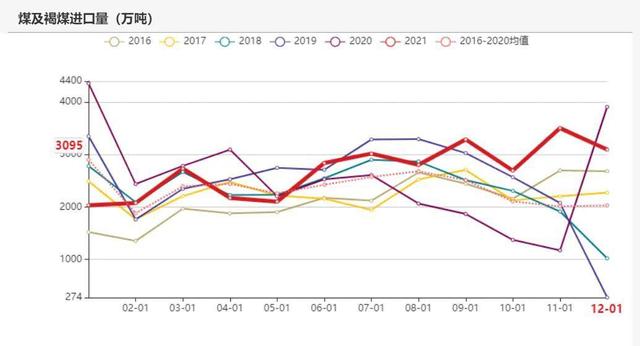

动力煤进口量

数据来源:海关总署、天风期货

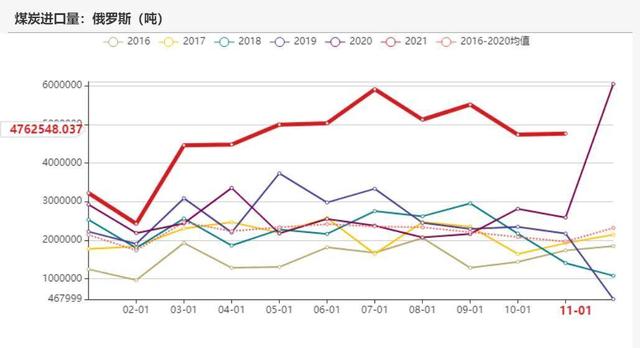

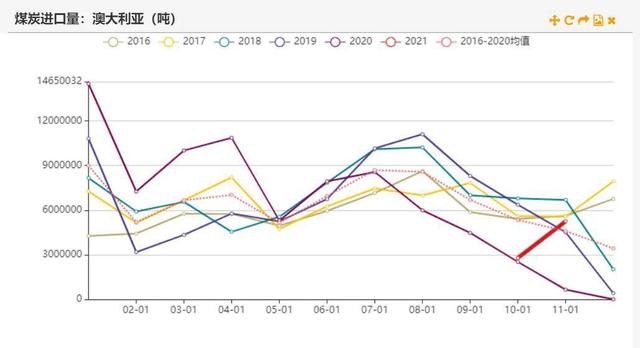

动力煤进口来源国

进口煤方面,当前部分2月船期印尼(CV3800)小船动力煤报价在FOB70美元/吨左右,成交稀少。印尼已完成国内市场煤炭供应义务的企业正在陆续装船,但由于预计出口禁令可能短时间内不会恢复,当地部分矿商不得不减产,供应端预期继续收缩。

数据来源:CCTD、天风期货

数据来源:CCTD、天风期货

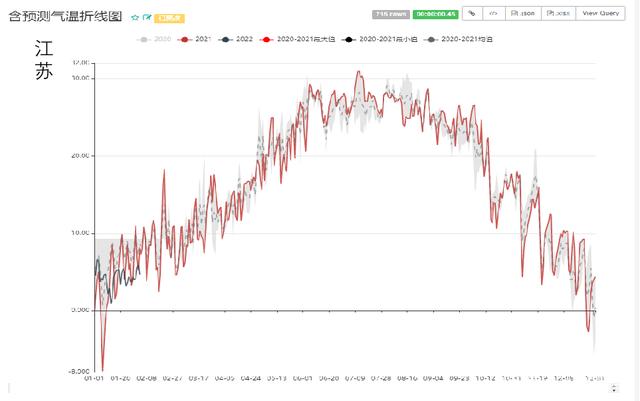

日耗即将季节性走低

沿海八省日耗

随着冬季气温走低,日耗处于同期较高水平。

一月份的气温处于历史同期正常水平,春节临近,日耗走低概率较高。

数据来源:CCTD、天风期货

沿海八省可用天数与供煤

受政策要求为保障冬奥会提升库存和非电企业节前补库影响,终端需求增加。

数据来源:CCTD、天风期货

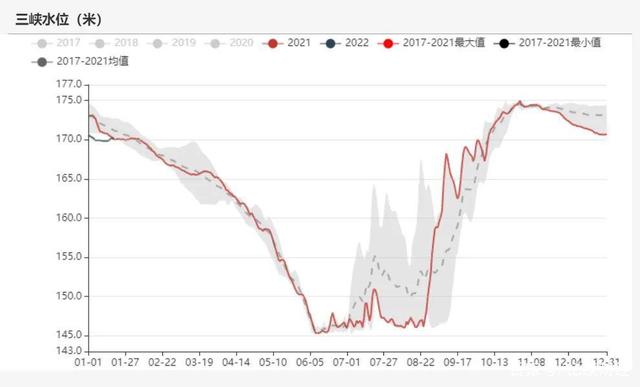

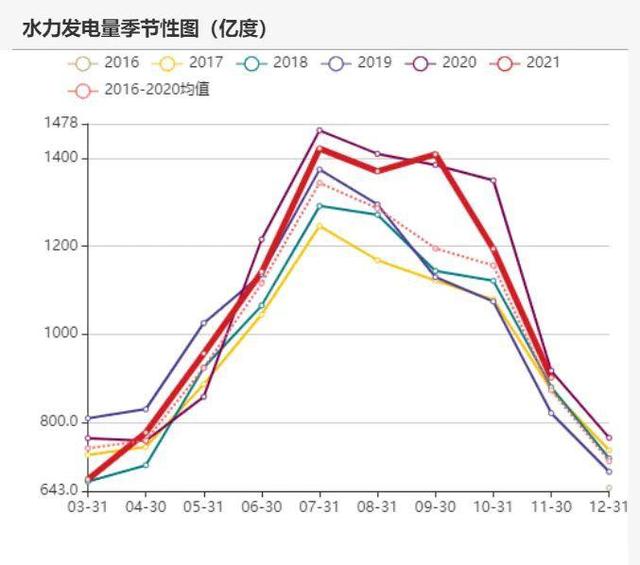

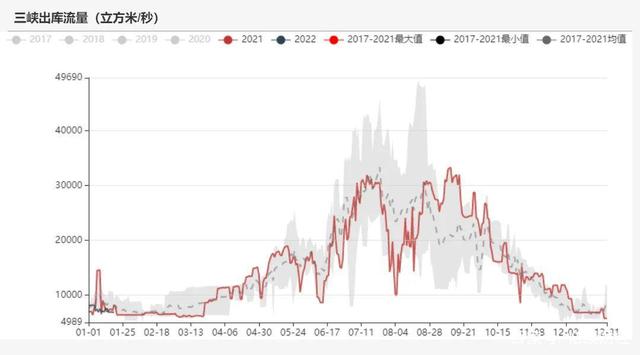

水力发电

三峡水位持续低位,发电出力或不及往年。

白鹤滩水电站1600万千瓦水轮发电机组转子全部吊装完成。白鹤滩水电站计划于2022年7月前实现全部机组投产发电,年平均发电量将达624.43亿千瓦时,可减少发电用煤2800万吨,减排二氧化碳5048万吨。

数据来源:WIND、统计局、天风期货

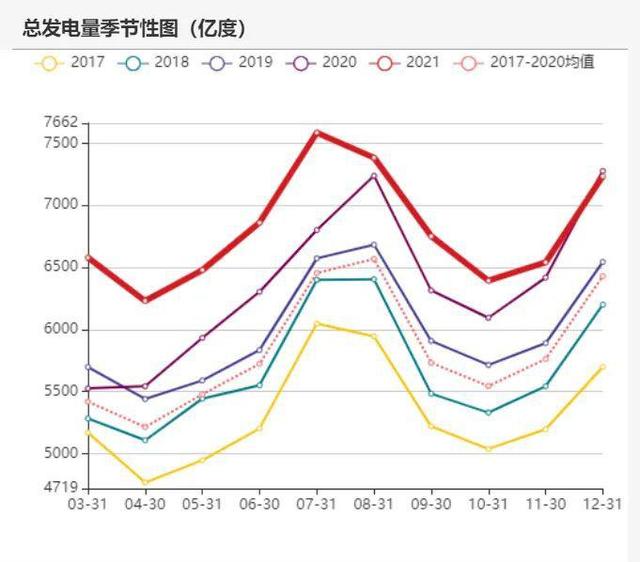

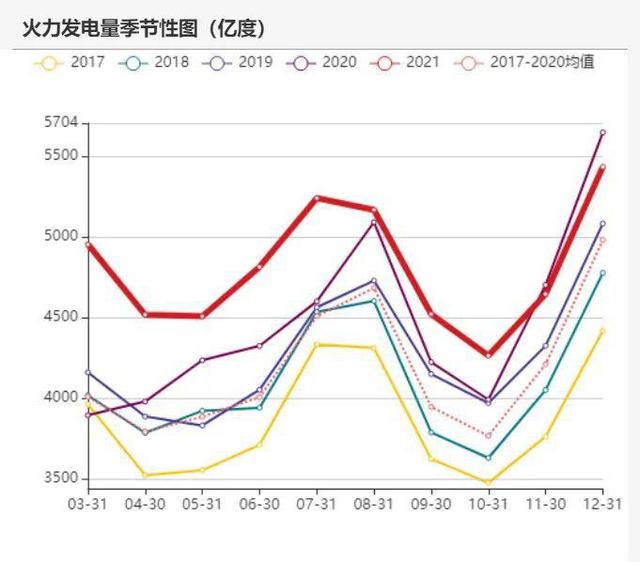

发电量

中央发电企业2021全年发电量达4.95万亿千瓦时,同比增长10.2%,占全国发电量比重64.6%。国家电网、南方电网累计组织跨区跨省支援732次、电量53亿千瓦时,有力保障了11月7日以来有序用电持续清零。中央发电企业电煤库存量达到9569万吨,同比增长29.2%,电煤库存可用天数达到20.1天,同比增加5.1天。

数据来源:

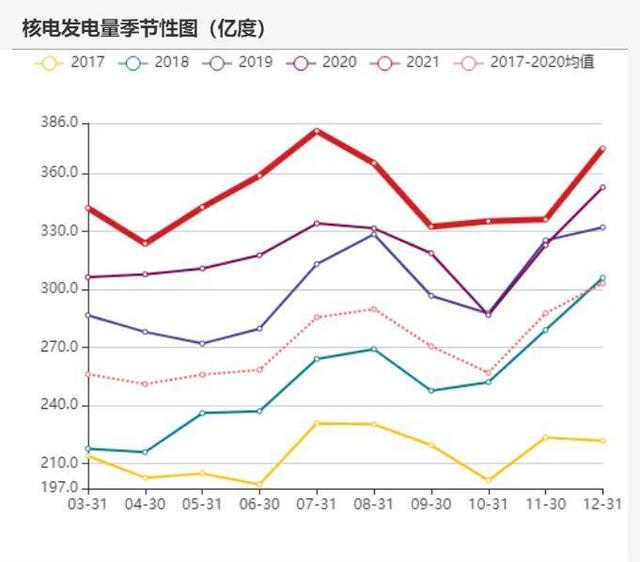

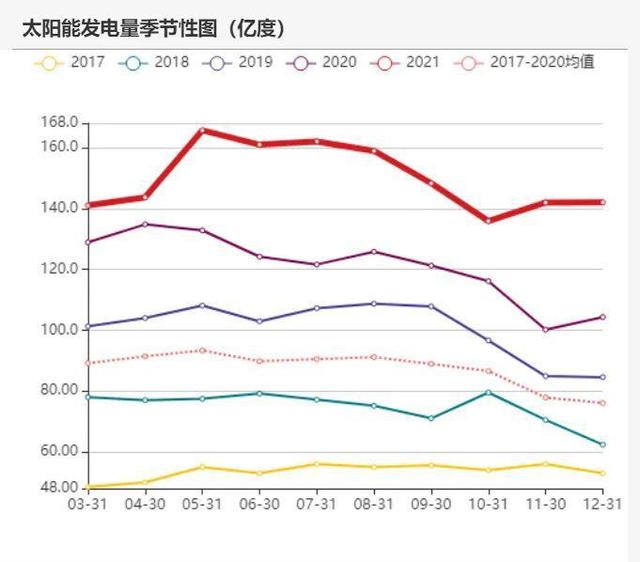

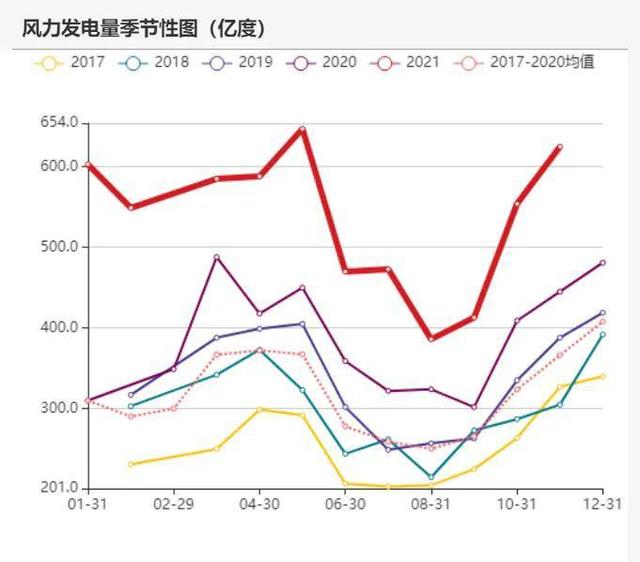

替代能源发电量

1-11月份,全国核电发电量3702亿千瓦时,同比增长11.9%,增速比上年同期提高6.9个百分点。

数据来源:WIND、统计局、天风期货

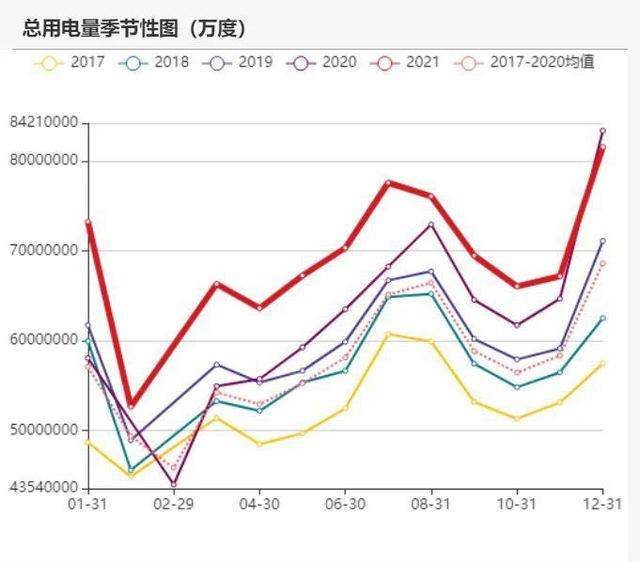

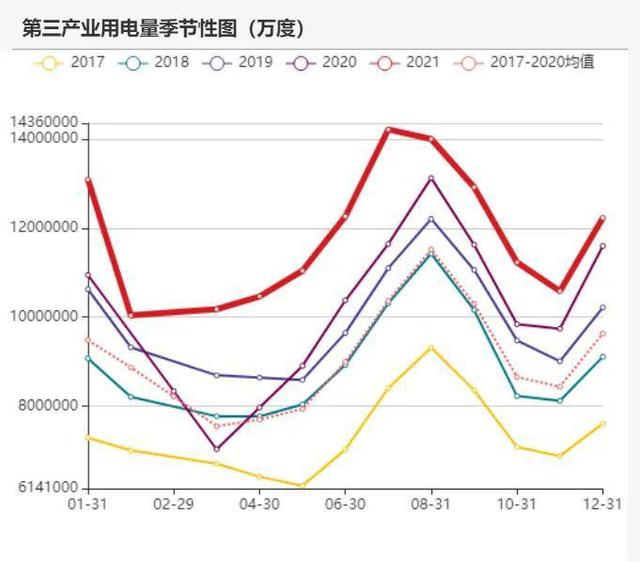

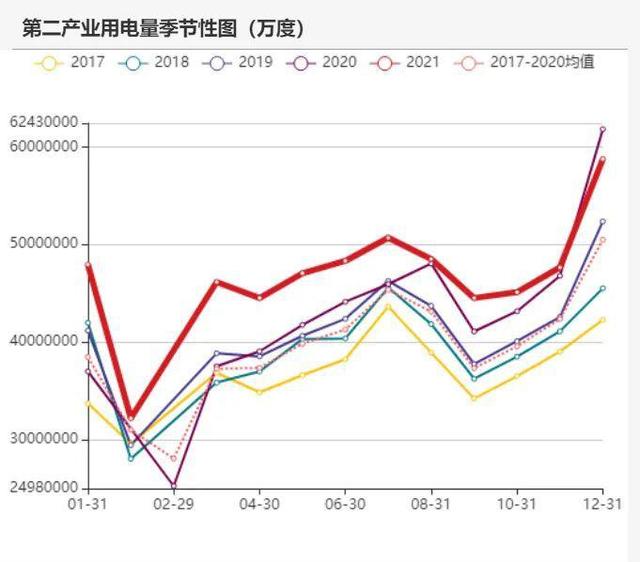

用电量

、天风期货

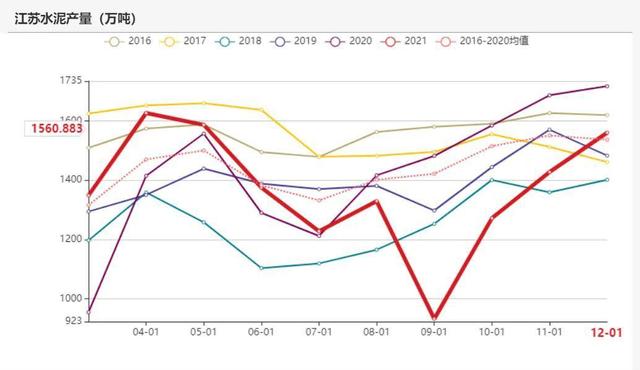

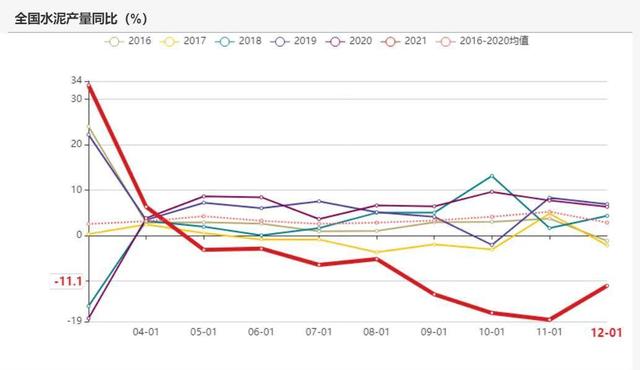

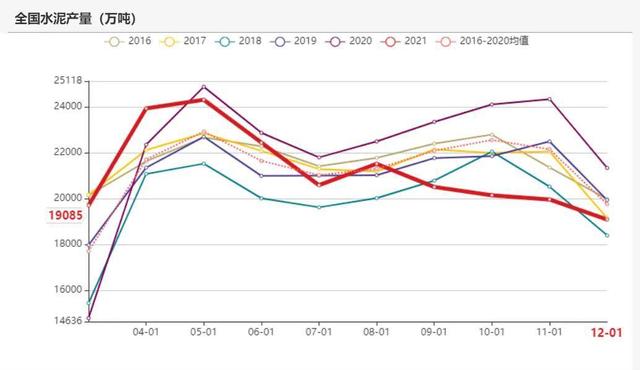

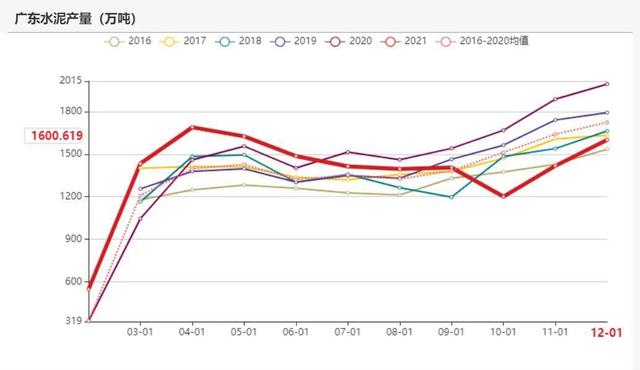

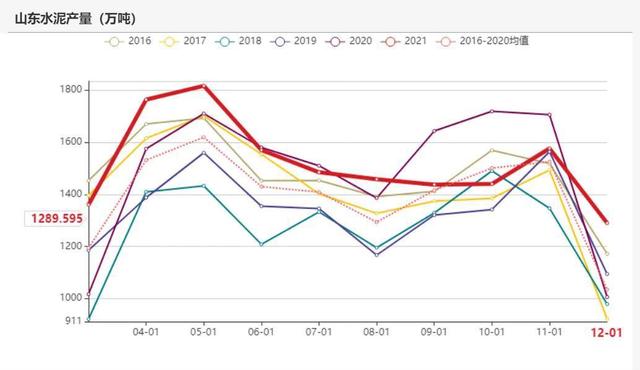

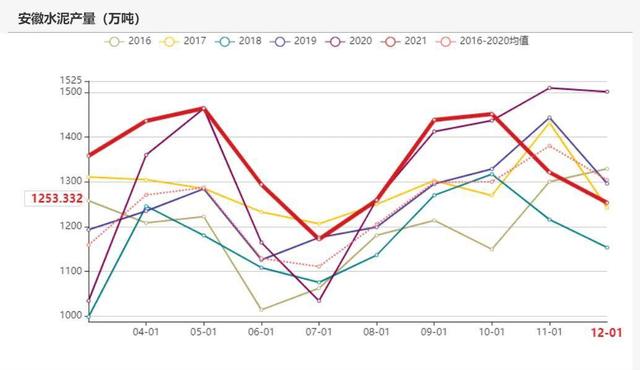

水泥产量

、天风期货

下游各行业需求情况

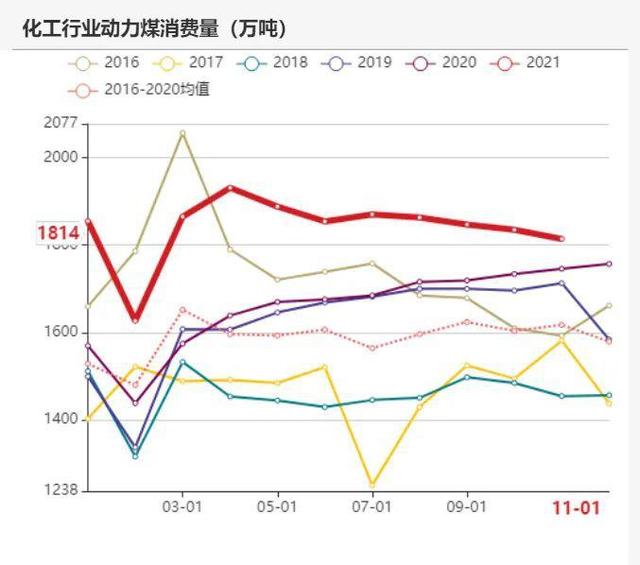

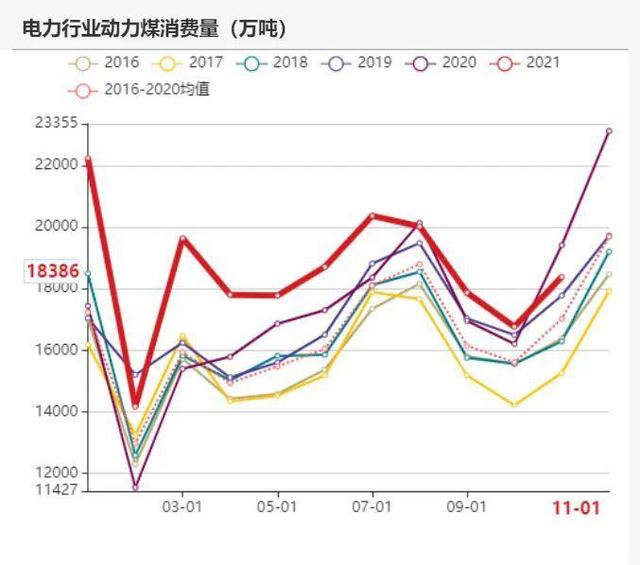

动力煤消费量

数据来源:WIND、天风期货

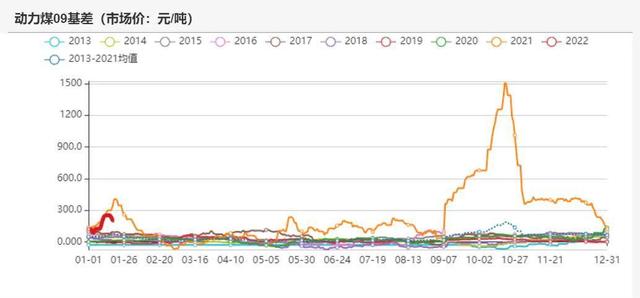

期货价差与持仓

动力煤期货价格与基差

本周动力煤期货主力合约周中大涨,产地呈现产销两旺格局。基差在期货货价格上涨情况下下降,5-9月差有所上升。

根据《郑州商品交易所期权交易管理办法》第五十五条规定,经研究决定,自2021年11月25日起,非期货公司会员、客户所持有的按单边计算的某月份动力煤期权合约投机持仓限额调整为2000手,适用于标的月份为2202及后续的动力煤期权合约。

数据来源:WIND、天风期货

期货开户扫描二维码

本文链接https://fy.hncmsqtjzx.com/qhxy/4017.html

返佣网

返佣网